2016年6月に初めて保有物件を売却しました。この「購入から売却まで1通りの流れを経験する」ことは非常に重要だと感じました。

特に売却した際に発生する譲渡所得税については、よく内容を理解したうえで購入、保有、売却の計画を立てる必要があります。

1. 譲渡所得税は「分離課税」

個人が土地や建物を売ったときの譲渡所得に対する税金は、事業所得や給与所得などの所得と分離(分離課税)して計算します(法人の場合は、その他の益金と合算して課税所得を計算します)。

例えば、譲渡所得が1,000万円発生した年に、不動産所得がマイナス1,000万円であっても損益通算はできず、1,000万円の譲渡所得金額に対して、そのまま譲渡所得税が発生するので注意が必要です。

ただし、同じ年の中で発生した譲渡損失とは損益通算が可能です。同一年内に2つの物件を売却し、A物件はプラス1,000万円、B物件はマイナス1,000万円の譲渡損益だった場合、A物件とB物件で損益通算し、譲渡所得は0円となり譲渡所得税は発生しません。

複数の物件の売却を考えている場合は、この点を考慮した戦略的な判断が重要です!

2. 長期譲渡所得と短期譲渡所得の違い

土地や建物を売ったときの譲渡所得は、次のとおり所有期間によって長期譲渡所得と短期譲渡所得の二つに区分し、税金の計算も別々に行います。

■長期譲渡所得

・譲渡した年の1月1日において所有期間が5年を超えるもの

・譲渡所得金額 × 22.1%(所得税15%、復興特別所得税2.1%、住民税5%の合計)

※措法31、復興財確法13

■短期譲渡所得

・譲渡した年の1月1日において所有期間が5年以下のもの

・譲渡所得金額 × 41.1%(所得税30%、復興特別所得税2.1%、住民税9%の合計)

※措法32、復興財確法13

何よりも気をつけなければいけないことは、「譲渡した年の1月1日において」所有期間が5年を超えるか5年以下かによって、長期譲渡と短期譲渡が分類される点です。

所有期間が5年を超えていても、譲渡した年の1月1日時点で所有期間が5年以下であれば、短期譲渡所得となり、短期譲渡所得税41.1%が適用されます。長期譲渡所得であれば、22.1%ですのでほぼ2倍の税金が発生します。

3. 譲渡所得金額の算出方法

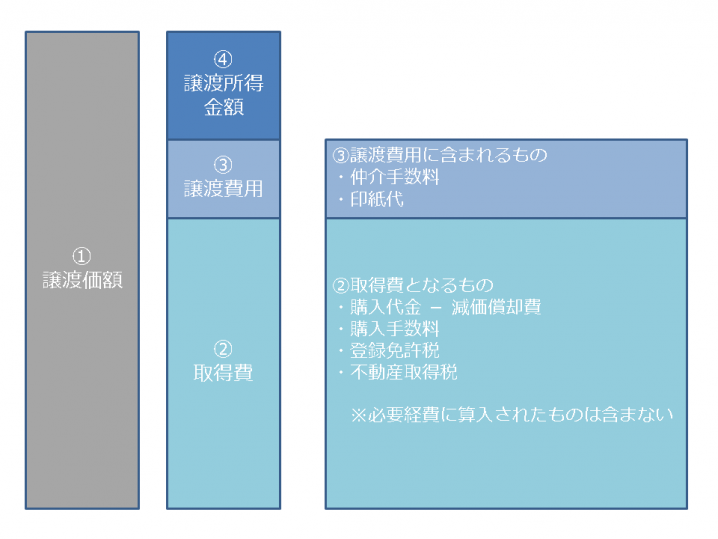

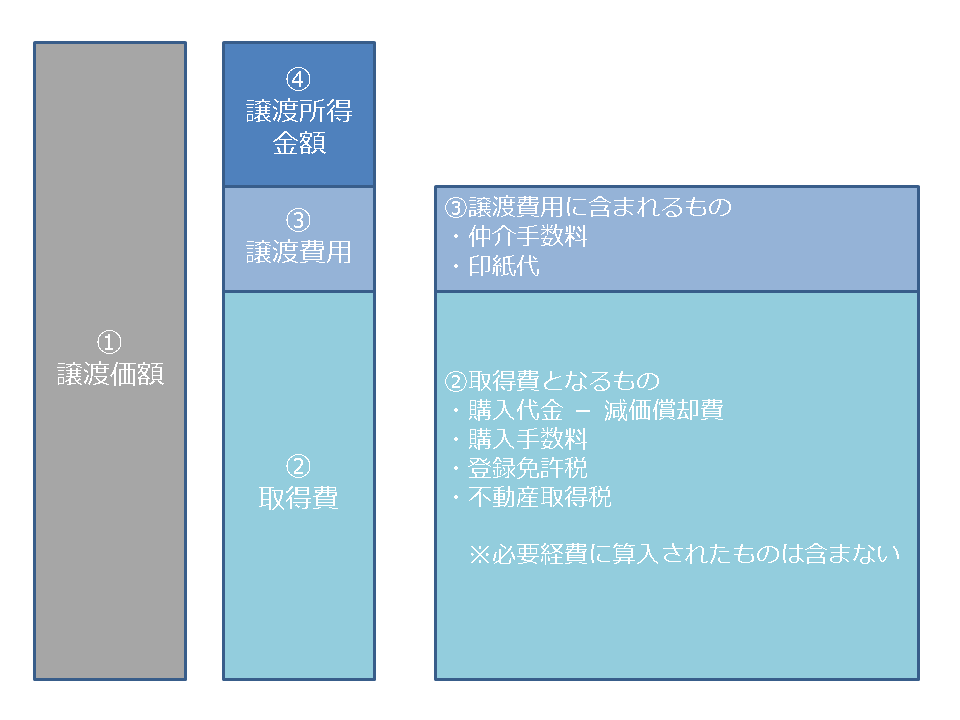

譲渡所得は、土地や建物を売った金額から取得費、譲渡費用を差し引いて計算します。

譲渡所得金額=譲渡価額-(取得費+譲渡費用)-特別控除

わかりやすく図式化すると以下のようになります。

※特別控除はほぼ発生しないため割愛しました。

②取得費の欄にある減価償却費が曲者です。普段は減価償却費は現金が手元から出て行かない(キャッシュアウトしない)大変ありがたい経費ですが、物件を売却するときには、反対にその牙をむいてきます。

例えば、土地5,000万円、法定耐用年数が残り5年の建物5,000万円、合計1億円の物件を購入したとします。建物価格5,000万円は、毎年1,000万円×5年間で減価償却することができます。

キャッシュアウトしない減価償却費が毎年1,000万円あるわけですから、保有期間中の税金はほぼ発生しないでしょう。しかし、5年後に9,000万円で売却した場合、以下のとおり「短期譲渡所得税は1,520万円」にもなってしまいます。

①譲渡価額:9,000万円

②取得費:1億円(購入代金) – 5,000万円(減価償却費) = 5,000万円

③譲渡費用: 300万円(仲介手数料)

④譲渡所得金額: 3,700万円

⑤短期譲渡所得税額: 1,520万円(④×41.1%)

※売却した年の1月1日時点で所有期間が5年以下だった場合

対処法としては、購入時に土地と建物の価格の配分を変えることが挙げられます(もちろん売主の了承は必要です)。物件購入時の売買契約書の記載金額が、土地8,000万円・建物2,000万円であれば、同じ条件で売却しても、その譲渡所得税額は287万円で済む計算になります。売却時に手元に残るお金が1,200万円以上違ってきます。年間の減価償却費も400万円あれば十分でしょう。

このように不動産投資は税務に関する知識が必要不可欠です。私は法人を設立したタイミングで不動産投資専門の税理士法人と顧問契約を締結しましたが、物件購入時における消費税還付もありますので、個人事業主でも早い段階で、信頼のできる税理士に相談することをオススメします!

この記事は、譲渡所得税を簡略化して説明していますので、詳細については国税庁のホームページで必ず確認してください。